Quelles sont les solutions de crédits à la consommation ?

Les crédits à la consommation sont des solutions permettant le financement de vos projets jusqu’à 75.000€ sur 6 à 120 mois. Il existe un crédit adapté à chaque projet : prêt personnel, prêt travaux, prêt auto, prêt étudiant, crédit renouvelable, rachat de crédit.

Estimer ma mensualité

Sans engagement avec réponse immédiate et réception des fonds en 24h

| Montant | 200€ à 75.000€ |

| Durée | 3 à 120 mois |

| Taux | 0% à 22% |

Qu’est-ce qu’un crédit à la consommation ?

Les prêts à la consommation sont groupés en deux catégories :

- Les prêts non affectés, qui peuvent être utilisés pour n’importe quel achat : le prêt personnel, le micro crédit et le crédit renouvelable

- Les prêts affectés, qui doivent être utilisés pour un achat en particulier : le prêt auto, le prêt travaux et le prêt étudiant

Le crédit affecté oblige l’emprunteur à remettre un justificatif de son achat, ce qui n’est pas le cas du crédit non affecté.

Le montant maximal d’un crédit à la consommation est de 75.000€. Sa durée de remboursement est de 3 à 84 mois. Certains organismes proposent des durées d’emprunt jusqu’à 120 mois.

Le taux d’intérêt appliqué à un crédit à la conso varie en fonction du produit. Il ne peut pas dépasser les 22%, le taux d’usure ou taux maximal légal en France.

Comment fonctionne un crédit à la consommation ?

Un prêt engage et doit être remboursé. Par conséquent, l’établissement va analyser la situation financière du demandeur, notamment son taux d’endettement et son reste à vivre en cas de souscription, pour déterminer si le prêt peut être souscrit en toute sécurité.

Une fois le contrat souscrit et après un délai de rétractation légal de deux semaines, l’argent est versé sur le compte bancaire de l’emprunteur.

Le remboursement se fait tous les mois, de manière échelonnée. Les échéances sont composées d’une partie de la somme empruntée, et d’une partie des intérêts.

Focus sur les intérêts

Les intérêts déterminent le coût du crédit, en plus des éventuels frais de dossier, des frais d’assurance ou de garantie….

Dans un contrat de prêt, c’est le TAEG ou Taux annuel effectif global, qui les englobe et qui détermine le coût global et final. Il est exprimé en pourcentage.

Le TAEG est la contrepartie de l’effort et du risque financier que l’établissement prend pour vous prêter de l’argent.

Il varie en fonction du type de prêt souscrit, du montant, de la durée du prêt et de l’établissement choisi. Cela suppose donc un travail de comparaison en amont de toute souscription.

Quelles sont les conditions d’éligibilité ?

Pour être éligible, il faut être majeur (plus de 18 ans) et résider fiscalement en France. Ensuite, il faut être solvable et percevoir des revenus réguliers.

Il est préférable d’être en CDI, même s’il est tout à fait possible d’emprunter en étant en CDD, en intérim ou en statut d’autoentrepreneur.

Les personnes âgées de plus de 70 ans, pouvant rarement apporter des garanties suffisantes concernant leur état de santé futur, sont éligibles, mais devront généralement souscrire une assurance qui prendra le relais si des problèmes se manifestent.

Il faut également ne pas être en situation de surendettement et ne pas être inscrit dans les fichiers Banque de France FICP (Fichier national des incidents de paiement).

Quels sont les avantages et inconvénients du crédit à la consommation ?

Le crédit à la consommation est très utile en cas de besoin de trésorerie plus ou moins urgent. Les offres sont assez diversifiées pour répondre à tous les besoins.

Les conditions d’obtention ne sont pas très contraignantes, mais restent assez strictes pour permettre de sécuriser au maximum à la fois le prêteur et l’emprunteur.

D’une manière plus globale, sa souscription est bénéfique pour l’économie et la consommation. En revanche, cela encourage à une forme de surconsommation.

De même, certains crédits, comme le renouvelable ou ceux souscrits sur de longues périodes, sont très coûteux et peuvent plonger l’emprunteur dans une situation de surendettement.

Quels sont les types de crédit à la consommation ?

Le crédit à la consommation est composé de plusieurs types de crédit : le prêt personnel, le crédit renouvelable (aussi appelé crédit revolving), le mini prêt, le prêt auto, le prêt travaux et le prêt étudiant.

| Type | Montant | Taux moyen | Durée moyenne |

|---|---|---|---|

| Personnel | 200-75.000€ | 5-8% | 3-84 mois |

| Renouvelable | 200-6.000€ | 10-22% | 3-60 mois |

| Mini prêt | 200-3.000€ | 10-22% | 3-36 mois |

| Auto | 200-75.000€ | 4-6% | 3-84 mois |

| Travaux | 200-75.000€ | 4-6% | 3-84 mois |

| Étudiant | 200-75.000€ | 1% | 24-120 mois |

Qu’est-ce que le prêt personnel ?

Le prêt personnel peut être utilisé pour tous les besoins et tous les projets possibles. Il est donc obtenu sans présentation de documents justifiant l’usage de la somme empruntée.

C’est un crédit amortissable. En résumé, une fois souscrit, le remboursement est effectué tous les mois et la dernière échéance marque la fin du prêt et du contrat.

Qu’est-ce que le crédit renouvelable ?

Le crédit renouvelable, aussi appelé revolving, est une réserve de trésorerie. Le remboursement des mensualités reconstitue, au fur et à mesure, le capital emprunté. Il a un taux d’intérêt plus élevé que les autres prêts à la consommation.

Les frais sont calculés uniquement sur la somme réellement utilisée. Si la réserve n’est pas sollicitée, cela n’engendre donc aucun coût.

Le virement des fonds ne se fait pas sur le compte en banque de l’emprunteur, contrairement à un prêt personnel. La réserve est souvent disponible dans un compte dédié, et son utilisation est permise par l’intermédiaire de virements bancaires. Elle peut aussi être adossée à une carte de paiement.

Ce prêt est assez facile à obtenir, ce qui peut expliquer les nombreux cas de surendettement observés après sa souscription. Certains emprunteurs sont fréquemment enclins à faire des achats impulsifs. Cela, couplé au fort taux d’intérêt, entraîne souvent des difficultés de remboursement.

Qu’est-ce que le prêt travaux ?

Le prêt travaux permet de financer des travaux intérieurs et extérieurs (embellissements, rénovation, construction en tout genre, aménagement d’une piscine ou d’une terrasse, etc.), que ce soit dans une résidence principale, une résidence secondaire ou un logement locatif.

Pour encourager les emprunteurs à rénover leur logement, ces crédits sont accordés avec des taux d’intérêt avantageux.

Quelles sont les aides de l’État pour la rénovation ?

En cas de rénovation liée à l’isolation ou au chauffage, il est possible d’obtenir des aides de l’État : la Prime énergie CEE, MaPrimeRénov’, MaPrimeRénov’ Sérénité, le chèque énergie ou encore les aides des localités.

Ces primes peuvent être cumulées entre elles. Les montants accordés dépendent des revenus du foyer, de la localisation du logement et du nombre de personnes qui le composent.

Qu’est-ce que le prêt auto ?

Le crédit auto finance l’achat d’un véhicule neuf ou d’occasion : Voiture, Moto, Scooter, Quad, Bateau à moteur et camping-car. Le prêt auto présente un taux plus avantageux que le prêt personnel.

En effet, c’est un crédit moins risqué pour le prêteur. En cas de défaut de paiement, il peut récupérer le véhicule et se rembourser en le vendant.

Dans le cadre de l’acquisition d’un véhicule hybride ou électrique, les taux proposés sont plus avantageux pour inciter à l’achat d’une solution plus respectueuse de l’environnement.

En plus des établissements spécialisés dans le crédit, il est possible de trouver des prêts auto auprès de concessionnaires.

Chaque mois, un loyer sera payé. Les contrats durent entre 24 à 72 mois. Lorsqu’ils se terminent, le locataire peut choisir d’acheter le véhicule.

Qu’est-ce que le mini prêt ?

Le mini prêt permet d’obtenir entre 100 et 3.000€. Les personnes en difficulté financière passagère, aux faibles revenus, en situation de chômage ou bénéficiaires des minima sociaux y ont accès.

Puisqu’il est pensé pour répondre à un besoin d’argent urgent, il constitue le crédit à la consommation le plus rapide à obtenir. Les demandes se font 100% en ligne.

Les délais sont raccourcis avec une réponse de principe immédiate, un accord définitif en quelques heures et un versement des fonds en moins de 24h (option payante ou gratuite).

Le micro crédit social pour les FICP

Le micro crédit social est une offre d’emprunt dont le montant est de 8.000€ maximum. Il est à demander par l’intermédiaire d’organismes publics ou associatifs comme la Caisse d’allocation familiale (CAF), les Restos du cœur ou Emmaüs.

Cette solution permet aux ménages qui n’ont pas accès au système bancaire classique de financer un projet personnel censé améliorer l’insertion sociale ou professionnelle : le financement d’un permis de conduire, d’une formation, de frais dentaires ou d’électroménagers par exemple.

Il s’adresse particulièrement aux chômeurs inscrits au Pôle Emploi, aux bénéficiaires du RSA, aux personnes en FICP ou encore aux étudiants et retraités.

Qu’est-ce que le rachat de crédits ?

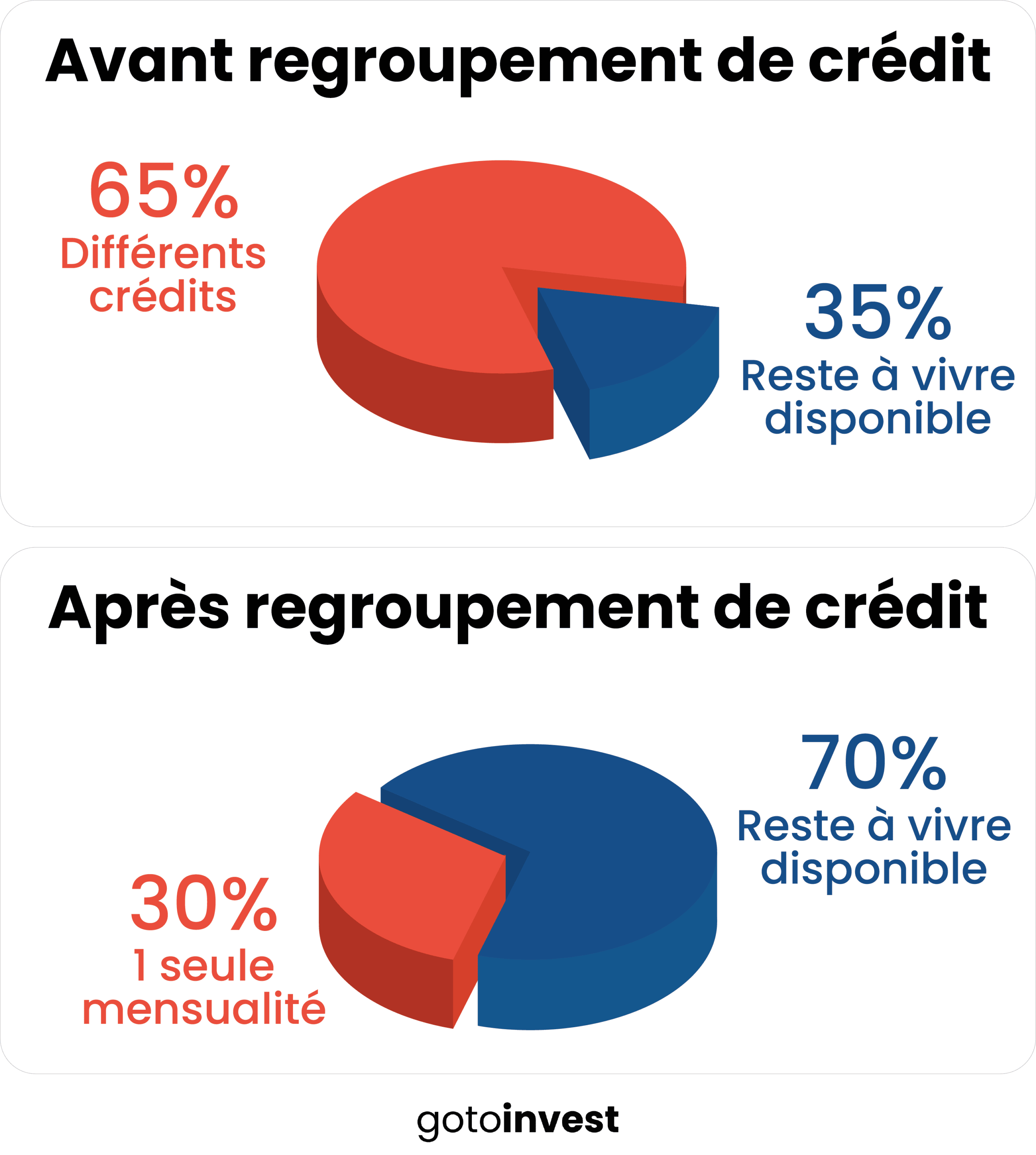

Le rachat de crédit permet de regrouper plusieurs crédits déjà souscrits en un seul et même prêt.

La nouvelle mensualité sera souvent égale à 60% du total des anciennes mensualités, permettant ainsi de libérer du revenu disponible chaque mois et de faire baisser le taux d’endettement, puisque votre revenu est inchangé mais que vos échéances de remboursement sont plus faibles.

En revanche, le rachat de crédit produit généralement un allongement de la durée globale de remboursement et donc un coût plus élevé.

Qu’est-ce que le prêt étudiant ?

Le prêt étudiant bénéficie de conditions plus avantageuses qu’un crédit à la consommation classique. Il permet de financer :

- Des frais de scolarité

- Des frais de logement (loyer, électricité, etc.)

- Des frais de transport (dans certains cas même l’achat d’une voiture)

- Des frais du quotidien et les équipements

Le taux d’intérêt est généralement inférieur à 1% et dépend de la scolarité suivie (école de commerce ou d’ingénieur, université) et des accords passés entre l’organisme bancaire et l’établissement du cursus étudiant.

Pour l’obtenir, il faut que l’étudiant fournisse un certificat de scolarité, une carte étudiante ou tout autre document permettant de certifier de ses études dans le supérieur.

L’étudiant devra monter son dossier avec un garant solvable, souvent l’un de ses parents. En cas de défaut de remboursement, c’est lui qui se chargera de payer les mensualités.

Où souscrire un crédit à la consommation ?

La souscription se fait auprès d’un établissement proposant des crédits. Il en existe deux grands types :

- Les banques, que ce soit les banques traditionnelles et les banques présentes uniquement en ligne

- Les établissements spécialisés dans le crédit

Quelles sont les banques qui proposent ces solutions ?

Les banques classiques comme la Caisse d’épargne, le CIC, le Crédit Mutuel, la Société Générale, la BNP Paribas, la Banque Postale, le Crédit Agricole, la Banque Populaire et LCL sont en mesure de proposer des crédits à la consommation.

Il est possible de faire une demande à son conseiller actuel, mais aussi, de formuler une demande dans une banque dans laquelle l’intéressé n’est pas client.

L’avantage de solliciter sa banque est que celle-ci connait le profil financier du futur emprunteur et est en mesure de donner rapidement une réponse de principe.

La demande de crédit doit généralement passer par un comité et l’accord du financement est relativement long à obtenir.

Quels sont les organismes spécialisés ?

Les organismes de crédit proposent des crédits à la consommation aux taux d’intérêt parfois plus attractifs que ceux des banques classiques (à partir de 5.000€ empruntés notamment).

Leurs activités financières ne concernent que les prêts à la consommation. Les prêts immobiliers et les prêts aidés par les pouvoirs publics ne font pas partie de leurs propositions de crédit.

- Les principaux organismes avec agences : Cetelem, Cofinoga, Sofinco et Cofidis

- Les principaux organismes sans agences : les grandes enseignes comme Carrefour, Auchan, Casino ou Franfinance et Financo

- Les principaux organismes en ligne uniquement : Banque Carrefour, Floa Bank, Franfinance, N26, Oney, Younited Credit, Monabanq, Financo et Hello bank!

Comment faire une demande de prêts à la consommation ?

Le processus de souscription et de demande n’est pas le même en fonction de l’établissement choisi. Si vous optez pour une banque traditionnelle, il sera généralement nécessaire de réaliser un entretien physique dans une agence bancaire.

Cela comporte ses avantages et ses inconvénients. Si l’accompagnement est plus humain et que cela peut convenir aux personnes qui ne connaissent pas le crédit et qui souhaitent davantage d’informations, c’est aussi synonyme d’une certaine lenteur, surtout comparé aux solutions en ligne.

Ces dernières, proposées par des établissements spécialisés dans le crédit et des banques en ligne, permettent d’effectuer toutes les démarches sur leur site internet et leur application.

Ainsi, le demandeur gagne un temps conséquent. Les fichiers peuvent être envoyés de façon dématérialisée, l’analyse de ceux-ci se fait à distance par des conseillers spécialisés, voire par des algorithmes pour encore plus de vitesse.

Les réponses sont ainsi accélérées, de même pour l’obtention du prêt. En revanche, nous conseillons de choisir cette option pour les profils les plus autonomes.

Que doit-on trouver sur un contrat de prêt ?

L’établissement bancaire est dans l’obligation d’inclure plusieurs infirmations dans un contrat de prêt :

- Idendité de toutes les parties impliquées : nom, adresse

- Montant prêté

- Taux d’intérêt en pourcentage, qu’il soit variable ou fixe

- Coût total du crédit

- Durée du contrat et fréquence des paiements (mensuels, trimestriels…)

- Modalités de remboursement : report, remboursement anticipé

- Présence d’une durée de rétractation de deux semaines

- Assurances : coût et conditions de l’assurance

- Toutes clauses, informations supplémentaires et conditions générales du prêt

Quels sont les justificatifs à fournir ?

- Pièce d’identité en cours de validité

- Justificatif de domicile ou certificat d’hébergement

- Fiche de paie, dernier avis d’imposition ou liasse fiscale pour les entrepreneurs

- Bulletin de pension de retraite

- Liste des prêts en cours, y compris les crédits renouvelables

D’autres éléments peuvent être demandés par l’organisme bancaire selon le type de prêt à la consommation sollicité. Par exemple, pour les crédits affectés, il faudra fournir un justificatif d’achat comme une facture ou un bon de commande.

Existe-t-il un crédit sans justificatif de revenus à fournir ?

Les crédits renouvelables souscrits directement en magasin et d’un montant inférieur à 3.000€ ne requièrent aucun justificatif de revenus pour être souscrits. Il suffit simplement d’une carte d’identité et d’un relevé d’identité bancaire.

Souscrire un crédit à la consommation : Cas particuliers

Les personnes sans justificatifs, sans revenus, en période de chômage, intermittents ou ayant une faible pension de retraite doivent présenter un garant. Cette caution peut être :

- Familiale

- D’un organisme spécialisé en caution personnelle (BPI France notamment)

- Un bien immobilier

- Un portefeuille-titres

Les personnes en situation FICP ou interdites bancaires ne peuvent pas souscrire de prêt à la consommation. Sans caution, ces profils ne pourront généralement pas emprunter.

Emprunter à deux

Un prêt à la consommation peut être souscrit par des co-emprunteurs qui devront chacun fournir leurs justificatifs personnels.

Les fonds sont mis à disposition sur un seul et unique compte bancaire, de préférence en situation de compte-joint.

Comment résilier son crédit à la consommation ?

Un prêt peut être résilié sans coût dans les deux premières semaines après la signature du contrat grâce au délai légal de rétractation.

Passé ce délai, il est possible d’effectuer un remboursement anticipé total ou partiel à tout moment.

Des frais peuvent être demandés si le montant remboursé de façon anticipée excède les 10.000€. Pour une somme inférieure, aucuns frais ne sont appliqués.

Comment trouver le meilleur taux et le crédit le moins cher ?

Le marché du crédit à la consommation est encadré par une législation. Par conséquent, le prêt est d’un montant entre 200€ et 75.000€, sur une durée minimale de remboursement de 3 mois. Le taux, quant à lui, ne peut pas dépasser un taux d’usure. Il est actuellement situé aux alentours des 22%.

Ceci dit, une fois ces règles posées, chacun des établissements est libre de proposer un crédit à la consommation selon un taux d’intérêt, un terme et un montant laissé à sa discrétion. Ils sont l’intermédiaire officiel entre le souscripteur et le créancier.

C’est donc un jeu de concurrence qui se joue entre chacun de ces établissements. Le demandeur peut donc comparer et effectuer des demandes (qui n’engagent à rien) auprès de plusieurs organismes afin d’obtenir la meilleure offre possible.

Simulez votre prêt et obtenez les meilleures offres pour votre besoin avec notre outil

Comment calculer son taux d’endettement ?

Pour rappel, le taux d’endettement ne doit pas dépasser les 35% après souscription du prêt.

Taux d’endettement = ((charges fixes* x 100) / revenus)

*mensualités des crédits en cours et futurs, loyer, pension alimentaire

Exemple et cas pratique

Prenons le cas d’un demandeur dont la situation financière est la suivante :

- Charges actuelles par mois : 1.000€

- Revenus nets par mois : 3.000€

- Charges envisagées dans le cadre d’un prêt de 20.000€, 6% de TAEG, remboursement sur 5 ans = 387€

Calcul des charges totales : 1.000 + 387 = 1.387€

Calcul du taux d’endettement en cas de souscription de ce nouveau prêt : ((1.387 x 100) / 3.000) = 46,23%

Il est donc impossible, pour ce demandeur, de souscrire ce crédit à l’heure actuelle puisque son taux d’endettement dépasserait les 35% et mettrait en danger sa bonne santé financière.

3 options s’offrent à lui :

- Obtenir des plus hauts revenus et garder ses charges au même niveau, voire les abaisser

- Revoir ses ambitions à la baisse et opter pour une plus longue durée de remboursement, ce qui abaisserait les mensualités, ou bien opter pour une somme moins importante

- Se renseigner sur les offres concurrentes et potentiellement moins chères

Quelles sont les fonctionnalités du crédit à la consommation ?

Lors de la souscription d’un prêt à la consommation, les organismes de crédit proposent différentes options et avantages, comme l’assurance emprunteur, la modulation et report de mensualité et le remboursement anticipé (partiel ou total).

Assurance emprunteur

La souscription d’une assurance-crédit met en sécurité l’emprunteur et le prêteur en cas de :

- Décès

- Invalidité

- Incapacité temporaire

- Perte d’emploi

L’assurance emprunteur d’un crédit à la consommation, n’est pas obligatoire. Son taux est généralement compris entre 1% et 3%.

En cas de décès de l’emprunteur, le prêt est remboursé par l’assureur. Si l’emprunteur n’a pas souscrit d’assurance pour son prêt à la consommation, la dette est alors transmise aux héritiers de la personne décédée.

Modulation des mensualités

Selon les contrats il est possible de moduler les mensualités d’un crédit à la consommation.

Les organismes de crédits spécialisés proposent souvent plus de flexibilité que les banques traditionnelles. Les espaces clients proposés offrent des possibilités de modifier de manière autonome les mensualités.

Si les revenus de l’emprunteur augmentent, il peut alors décider d’augmenter ses mensualités, ce qui aura une double conséquence à la fois de raccourcir la durée d’emprunt mais aussi de diminuer le cout du prêt.

En général, ceci n’engendre aucuns frais, toutefois chaque contrat diffère, nous vous encourageons à vous y référer.

Si l’emprunteur rencontre des difficultés et selon les contrats, il peut ou non moduler ses mensualités en les réduisant, cela rallongera le crédit et donc augmentera son coût. Dans ce cas, il est plutôt pratiqué le report de mensualités que la modulation.

Report de mensualités

Un report de mensualité d’une à trois fois par an est possible en cas de difficulté passagère.

- Condition : le prêteur pourra accepter de reporter les mensualités s’il n’y a pas eu d’incident de paiement auparavant

- Conséquences : la durée sera allongée et le coût du crédit sera supérieur, ou bien il faudra augmenter les mensualités futures

Remboursement anticipé partiel ou total

Le législateur impose l’acceptation, par tout organisme bancaire, d’un remboursement partiel ou total d’un prêt à la consommation. Les conditions d’un remboursement anticipé sont notifiées dans le contrat de prêt et peuvent exposer à des frais de gestion.

- Condition : le versement doit être au moins 3 fois supérieur à une mensualité normale

- Coût : il est interdit de percevoir des indemnités de remboursement anticipé (IRA) si le crédit est inférieur à 10.000€. Si le terme du crédit est inférieur à 1 an, le plafond des indemnités est fixé à 0.5% du montant remboursé, si le terme est supérieur à 1 an, le plafond sera de 1%

Estimer ma mensualité

Sans engagement avec réponse immédiate et réception des fonds en 24h

Laisser un commentaire