Que penser de l’assurance-vie de la GMF?

Multéo est une assurance-vie multisupport proposée par la GMF. Le rendement net de son fonds en euros servi en 2021 est de 1.50%. Les frais de gestion sont de 0.75%.

Votre contrat d’assurance-vie à frais réduits

Jusqu’à 150€ offerts à l’ouverture chez Linxea

| Taux de rendement | 1.50% |

| Frais de gestion | 0.75% |

| Type de gestion | Libre ou pilotée |

| Frais de versement | 2% |

| Frais d’arbitrage | 0.50% |

Contrat assurance vie GMF

L’assurance-vie est un contrat d’épargne à long terme (minimum 8 ans) destiné à percevoir des revenus complémentaires au moment de la retraite ou à transmettre un capital dans un cadre fiscal avantageux.

A la GMF, le contrat d’assurance-vie s’appelle Multéo :

- Type de contrat : multisupport

- Frais de versement : 2%

- Frais d’entrée : 25 €

- Frais d’arbitrage : 1 gratuit par an puis 0.50% par arbitrage

- Frais de sortie et de rachat partiel : 0€

Caractéristiques de l’assurance vie GMF

Modes de gestion assurance vie

Gestion libre

Gestion seule du contrat

Gestion pilotée

Délégation de la gestion du contrat à un professionnel

A l’adhésion, l’assuré choisit entre deux modes de gestion : libre ou pilotée.

La gestion pilotée propose au choix 4 profils d’investisseurs :

- Covea profil Equilibre C

- Covea profil Dynamique C

- Covéa profil Offensif C

- Covéa Patrimoine A

| Profil | Performances en 2020 |

|---|---|

| Profil équilibre | 0,21% |

| Profil dynamique | 0,17% |

| Profil offensif | 0,81% |

| Covéa Patrimoine A | NC |

Il est également possible de choisir entre plusieurs types d’arbitrages programmés :

- Sécurisation des gains : à partir d’un seuil de déclenchement fixé par l’assuré, les gains obtenus sur les unités de compte sont arbitrés sur le support « Régulier » (fonds en euros)

- Arrêt de la baisse : à partir d’un seuil de déclenchement, les baisses en cours sont stoppées et arbitrées vers le support « Régulier »

- Dynamisation de la participation aux bénéfices du support « Régulier »: une fois par an, le montant de la participation aux bénéfices est arbitré vers des unités de compte au choix de l’assuré. Cette option peut être modifiée en cours de contrat

Supports investissement assurance vie

GMF propose plusieurs supports d’investissement :

- 1 fonds en euros (« Support Régulier »)

- Des unités de compte : des OPCVM et des actions Covéa

Rendement des Actions (niveau de risque 5 à 6) :

| Types d’actions | Rendement |

|---|---|

| Covéa Action Amérique A | 10.01% |

| Covéa Actions Asie | 18.38% |

| Covéa Actions croissance | 5.92% |

| Covéa Actions Europe opportunités A | 8.85% |

| Covéa Actions France C | 0.34% |

| Covéa Actions Investissement C | 10.35% |

| Covéa Actions Japon | 20.52% |

Rendement assurance vie GMF

Rendements du fonds en euros depuis 2016 :

| Année | Taux de rendement |

|---|---|

| 2021 | 1.50% |

| 2020 | 1.65% |

| 2019 | 1.90% |

| 2018 | 2.10% |

| 2017 | 2.10% |

| 2016 | 2.50% |

Rendement du fonds en euros GMF

Frais assurance vie GMF

Les frais en revanche sont plutôt élevés :

| Type de frais | Frais |

|---|---|

| Versement libre | 2% |

| Versement programmé | 2% |

| Frais de gestion | 0.75% |

| Frais de rachat | • 0€ • Mise en service rachats programmés : 75€ |

Fonctionnement assurance vie GMF

Les fonctionnalités du contrat liées aux prises de risques sur les unités de compte sont modifiables à tout moment. La GMF propose également deux services supplémentaires :

- Service Revenus à la carte (rachats programmés)

- Service Revenus Viagers ou Rente viagère à vie activable entre 50 ans et moins de 75 ans en contrepartie de l’aliénation définitive du capital. La rente viagère est versée au bénéficiaire de son choix en cas de décès de l’assuré et ce durant toute sa vie

Souscrire assurance vie GMF

La GMF propose d’effectuer une simulation en ligne de son futur contrat d’assurance-vie en fonction de ses besoins. En revanche, il faut prendre rendez-vous avec un conseiller pour y souscrire.

Garanties assurance vie GMF

L’assuré bénéficie d’une garantie complémentaire gratuite dite Garantie Plancher incluse dans son contrat. En cas de décès, elle est applicable dans la limite de 100.000€ du capital sous risque (c’est-à-dire la différence entre les primes versées nettes de frais ou parties de primes remboursées et l’épargne constituée).

Le service Assistance Succession est également inclus gratuitement. Il permet d’obtenir tout renseignement sur les aspects juridiques et fiscaux de la succession.

Fonctionnement des rachats assurance vie GMF

Le montant minimum des rachats est fixé à 1.000€. L’assuré doit obligatoirement laisser 1.000€ sur son contrat. A défaut, le rachat total est effectué d’office.

Les demandes sont à formuler par écrit en lettre simple adressée à GMF-Vie. L’ordre est exécuté au plus tard le mercredi de la semaine suivant la réception du courrier postal.

Rachat programmé par GMF

Si le besoin de liquidités est passager, il est possible de demander une avance jusqu’à 60% des sommes versées disponibles. Le montant minimum est de 450€. Les frais s’élèvent à 15€.

Fiscalité assurance vie GMF

En cas de rachat, partiel ou total, les gains sont soumis obligatoirement au prélèvement forfaitaire au profit de l’administration fiscale, sauf indication expresse de l’assuré :

- 8% si le contrat est inférieur à 8 ans jusqu’à 150.000€

- 5% s’il est supérieur à 8 ans et jusqu’à 150.000€

- Au-delà de 150.000€ : 12.8% sur la fraction excédentaire

- Prélèvements sociaux obligatoires de 17.2% à l’occasion de toute sortie, y compris le décès, toujours sur les gains réalisés

Toutefois, si le contrat a plus de 8 ans, l’assuré bénéficie d’abattements avant imposition :

- 4.600€ pour un célibataire (y compris veuf ou divorcé)

- 9.200€ pour un couple si l’imposition est commune

Exemple de fiscalité pour un rachat partiel de 20.000€ demandé par un célibataire

- Montant des versements : 90.000€

- Montant de la plus-value : 18.000€

- Total du contrat : 108.000€

- Montant du rachat partiel : 20.000€

Calcul de l’assiette fiscale : 20.000€ – (90.000€ X 20.000€ / 108.000€) = 3.333€

L’assiette fiscale est donc de 3.333€. L’assuré célibataire bénéficie d’un abattement de 4.600€, le rachat n’est donc pas imposable.

Les plus-values sont exonérés du prélèvement forfaitaire obligatoire dans certaines situations :

- Sortie en rente viagère

- Licenciement de l’assuré ou de son conjoint (marié ou pacsé) sous conditions

- Mise à la retraite anticipée de l’assuré ou du conjoint

- Invalidité de 2e ou 3e catégorie

- Cessation d’activité non salariée de l’assuré ou de son conjoint (liquidation judiciaire)

Les rentes viagères en revanche sont soumises aux prélèvements sociaux (17.2%), hormis la rente Dépendance.

Succession assurance vie GMF

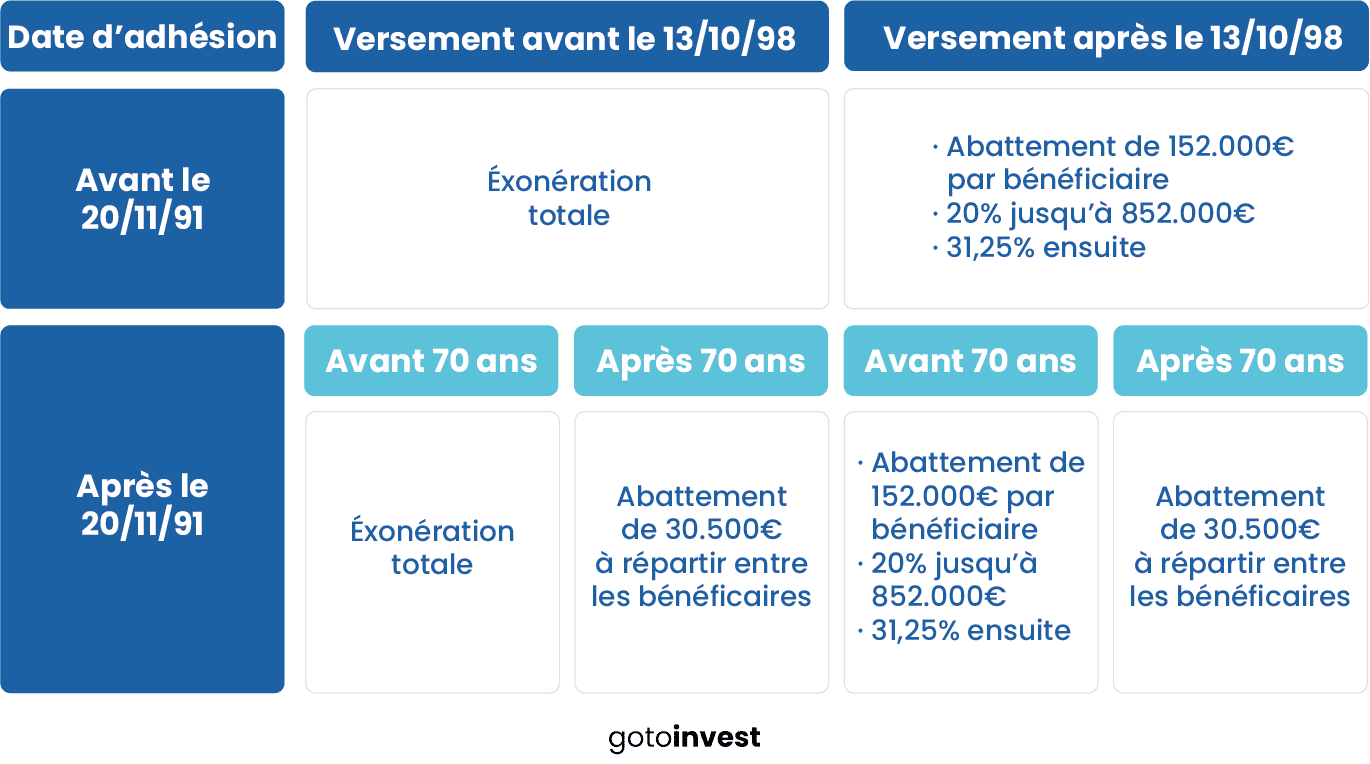

Dans le cadre de la succession, l’assurance-vie constitue une véritable niche fiscale :

- Abattement de 152.500€ par bénéficiaire sur les versements effectués avant les 70 ans de l’assuré

- Abattement de 30.500€ à répartir entre tous les bénéficiaires pour ceux versés après 70 ans

Au-delà, le prélèvement forfaitaire s’élève à 20% puis à 31.25% pour la part taxable supérieure à 700.000€.

Exemple : si l’assuré a 2 enfants, il peut leur léguer net d’impôts 305.000€.

Bénéficiaires exonérés

Certains bénéficiaires sont totalement exonérés d’impôts :

- Le conjoint survivant

- Les frères et sœurs âgés de plus de 50 ans ou invalides et vivant sous le toit de l’assuré depuis plus de 5 ans

Choix des bénéficiaires libre

Résilier assurance vie GMF

En cas de résiliation avant la 8e année du contrat, l’assuré subit une taxation plus lourde :

- – 4 ans : 35% au titre du prélèvement forfaitaire libératoire de 35%

- Entre 4 et 8 ans : 15% au titre du prélèvement forfaitaire libératoire de 15

- + 8 ans : prélèvement forfaitaire libératoire de 7.5%.

Bon à savoir

La résiliation doit être effectuée par courrier recommandé avec accusé de réception.

Assurance vie GMF avis

Premier assureur des agents du service public, l’assurance-vie de la GMF a reçu le Trophée d’or 2020 décerné par le magazine Le Revenu. Pour autant, notre avis est mitigé.

Avantages

- Fonds en euros bien rémunéré : 1.50% en 2021

Inconvénients

- Un faible choix d’unités de comptes (pas de SCPI ni de tracker ETF par exemple)

- Des frais sur versements élevés (2%)

- Un versement initial sélectif : 1.000€

- Pas de souscription et de gestion en ligne de son contrat

Comment contacter GMF ?

Contact GMF

Téléphone

09.70.80.98.10 du lundi au vendredi de 8h30 à 20h, et le samedi de 8h30 à 14h

Autre

Joindre un conseiller grâce au formulaire de contact ou dans l’une des agences

Adresse

GMF-Vie Libre réponse n°20.122 95 129 ERMONT Cedex

Votre contrat d’assurance-vie à frais réduits

Jusqu’à 150€ offerts à l’ouverture chez Linxea

Laisser un commentaire